Spouští se 5. ročník soutěže SME EnterPRIZE: Generali Česká pojišťovna opět ocení mikro, malé a střední udržitelné firmy i start-upy

Již po páté startuje soutěž SME EnterPRIZE, podporující a zviditelňující udržitelné podnikání v České republice. Odborná porota vyhlásí v září 2025 výherce soutěže kategorie SME, start-up a cenu studentů. Přihlášení do soutěže probíhá od 1. dubna do 30. května 2025 na webu www.sme-enterprize.cz

Výhru 150 000 Kč, mediální podporu, cenný networking nebo možnost postupu do evropského finále v Bruselu. To vše mohou získat mikro, malé i střední podniky a start-upy, které se přihlásí do pátého ročníku soutěže SME EnterPRIZE, kterou pořádá Generali Česká pojišťovna.

„Chceme přispět k tomu, aby byl náš svět i pro budoucí generace udržitelný. Proto Generali Česká považuje udržitelnost za součást svého dlouhodobého cíle. Na tuto hodnotu navazujeme už několik let, když podporujeme podniky, které si uvědomují význam udržitelnosti. I letos se těšíme na nové příklady firem, které nejen dokážou, že udržitelnost je klíčem k jejich úspěchu, ale i inspirují ostatní,“ říká Petra Nováčková, manažerka udržitelnosti z Generali České pojišťovny.

Z předchozích ročníků soutěže je jasně patrné, že firmy, které se zaměřují na udržitelnost, mají konkurenční výhodu. Udržitelné podnikání jim nejen pomáhá odlišit se od konkurence, ale také přitahuje pozornost zákazníků, kteří stále více preferují ekologicky a sociálně odpovědné produkty a služby. To vede k vyšším tržbám a silnějšímu postavení na trhu.

„Přibývá začínajících podnikatelů i podnikatelek a jejich firem a start-upů, které chtějí od počátku přijít s něčím, co přispívá k lepšímu životnímu prostředí nebo přichází s udržitelnější alternativou k zaběhlým produktům a službám. Všude se o tématu mluví, navzdory dojmům z politické debaty víme i z celospolečenských průzkumů, že Češi většinově vnímají klimatickou krizi jako hrozbu, vnímají, že za ni může hlavně člověk. Mladí lidé se čím dál víc při výběru zaměstnání dívají i na to, jaký je smysl jejich práce a zda ta práce neškodí planetě,“ říká předsedkyně poroty soutěže Helena Továrková z Nadace Veronica, která odborně soutěž zastřešuje.

Navíc udržitelné podniky častěji vykazují lepší finanční výsledky, protože investice do ekologických a efektivních řešení z dlouhodobého hlediska snižují náklady, například na energie, suroviny nebo odpadní hospodářství. Tato kombinace ziskovosti a odpovědného přístupu jim poskytuje stabilnější základ pro růst a rozvoj v čase. „V minulých ročnících jsme soutěž otevřeli pro nové kategorie a letos v tomto trendu pokračujeme. Naším cílem je i nadále podpořit co nejvíce udržitelných projektů a motivovat podnikatele k ekologickým změnám. Navíc jsme v loňském ročníku přidali také Cenu studentů v kategorii start-upů, což může být zajímavou inspirací právě pro studenty a studentky – jak ve skvělých nápadech našich start-upových finalistů, tak v začátku podnikání,“ vysvětluje Petra Nováčková.

Od předloňského roku se do soutěže aktivně zapojila agentura CzechInvest, která převzala odborný dohled nad kategorií start-upů. „Vnímáme, že je velmi důležité dávat prostor projektům s přesahem, které řeší tak velký problém, jako je například právě klimatická změna. CzechInvest podporuje start-upy prostřednictvím různých projektů už více než třináct let a v soutěži SME EnterPRIZE máme na starosti patronát právě nad start-upovou částí soutěže. Naší rolí je dát o soutěži vědět co nejvíce udržitelným společnostem, protože pro ně soutěž představuje extrémně zajímavý marketingový nástroj, který jim může pomoci s přilákáním klientů z celé Evropy,“ říká Filip Krůta, ředitel EcoTech Hubu projektu Technologická inkubace agentury CzechInvest.

FINANČNÍ VÝHRY

1. místo: 150 000 Kč (plus šance postoupit do finále v Bruselu)

2. místo: 100 000 Kč (plus šance postoupit do finále v Bruselu)

3. místo: 70 000 Kč (plus šance postoupit do finále v Bruselu)

4. až 10. místo: 10 000 Kč

1. místo v kategorii start-upů: 70 000 Kč

Cena studentů v kategorii start-upů: 30 000 Kč

PŘIHLÁŠKY A REGISTRACE

Firmy a start-upy mohou přihlašovat své projekty od 1. dubna do 30. května 2025 prostřednictvím online formuláře na webu soutěže www.sme-enterprize.cz. Odborná porota složená z expertů z různých oblastí – byznysu, akademické sféry a neziskového sektoru – vybere nejlepší projekty na základě pečlivého hodnocení a osobních pohovorů.

VYHLÁŠENÍ VÍTĚZŮ

Finále soutěže proběhne v září na slavnostním vyhlášení v Praze, kde budou oceněny nejlepší firmy a start-upy. Na vítěze kategorie SME čeká nejen finanční odměna, ale i možnost postupu do evropského kola soutěže v Bruselu. „Účast v mezinárodním finále je pro české firmy obrovskou příležitostí, jak se ukázat na evropském trhu a navázat nové obchodní kontakty,“ dodává Petra Nováčková.

České stránky soutěže: www.sme-enterprize.cz

Mezinárodní stránky soutěže: www.sme-enteprize.com

Ameba Production pořádající jeden z největších festivalů v Česku mezi TOP 10 udržitelnými podniky v mezinárodním kole soutěže SME EnterPRIZE

Z více než 8 900 mikro, malých a středních podniků v Evropě bylo vybráno TOP 10, které obdržely prestižní ocenění nazvané „Sustainability heroes“. Jednou z oceněných se stala i Ameba Production, která pořádá festival Rock for People dle principů udržitelnosti. Skupina Generali ve spolupráci s SDA Bocconi School of Management představila čtvrté vydání Bílé knihy.

Ve středu 26. března se konalo mezinárodní kolo soutěže SME EnterPRIZE, které pořádá pojišťovací skupina Generali. Do čtvrtého ročníku se kromě České republiky zapojilo dalších devět evropských zemí (Rakousko, Chorvatsko, Francie, Německo, Maďarsko, Itálie, Portugalsko, Slovinsko a Španělsko). Účastníci v jednotlivých zemích soutěží ve dvou kategoriích udržitelného přístupu – pozitivní dopad na životní prostředí a rozvoj komunit, zaměstnanců a jejich rodin.

Z více než 8 900 evropských mikro, malých a středních společností, které jednají udržitelně, vybrala porota TOP 10. Ty získaly prestižní ocenění „Sustainability heroes“. Kromě toho skupina Generali představila nové vydání Bílé knihy o udržitelném podnikání firem SME segmentu. Součástí dokumentu je i výzkum italské SDA Bocconi School of Management, který se zaměřuje na potřebu posílit klimatickou odolnost těchto firem, což je obzvláště důležité v době, kdy se extrémní klimatické jevy stále častěji a silněji vyskytují.

Philippe Donnet, generální ředitel skupiny Generali, řekl: "Už jsou to čtyři roky, co skupina Generali spustila soutěž SME EnterPRIZE. V době globálních finančních výkyvů, geopolitických napětí a rychlých technologických změn čelí malé a střední podniky každodenním výzvám. Přesto jsme přesvědčeni, že udržitelný přechod může těmto firmám přinést mnoho výhod, a proto se zavazujeme je na této cestě podporovat. Jedním z hlavních cílů SME EnterPRIZE je také podpořit diskusi s evropskými politiky a odborníky z oblasti financí, aby se vytvořil regulační rámec, který skutečně umožní malým a středním podnikům zaměřit se na udržitelnost. Tento složitý proces bude vyžadovat čas, ale vidíme shodu s prioritami Evropské komise, a proto jsem přesvědčen, že společně pokročíme směrem ke konkurenceschopnější, odolnější a udržitelnější Evropě."

Akce se konala pod záštitou polského předsednictví v Radě EU a zúčastnili se jí přední evropští politici včetně Martina Hojsíka, místopředsedy Evropského parlamentu a odborníka na životní prostředí, Valdise Dombrovskise, evropského komisaře pro obchod, Raffaele Fitta, místopředsedy Evropské komise a Marcose Neta, náměstka generálního tajemníka OSN a ředitele Úřadu pro politickou a programovou podporu UNDP (United Nations Development Programme). Ročníku 2024 se účastnili i akademičtí lídři a také nejvyšší vedení skupiny Generali včetně vedení Generali České pojišťovny.

„Udržitelnost je klíčovým faktorem pro budoucí úspěch malých a středních podniků v Evropě. V dnešním dynamickém obchodním prostředí je nezbytné, aby společnosti nejen splňovaly legislativní požadavky, ale také aktivně přispívaly k ochraně životního prostředí a sociální odpovědnosti. A právě soutěž SME EnterPRIZE je důkazem toho, že se to děje. Je skvělé, kolik zajímavých projektů a firem existuje, jak v Evropě, tak i u nás v České republice. Jedním z inspirativních příkladů je Ameba Production, která nás reprezentovala ve 4. ročníku mezinárodního kola v Bruselu. Právě oni dokazují, že udržitelnost má své místo v každé oblasti, dokonce i v rámci organizace hudebních festivalů. Věřím, že malé a střední podniky mají potenciál stát se lídry v oblasti udržitelnosti a přispět k lepší budoucnosti pro nás všechny," uvedl Roman Juráš, generální ředitel a předseda představenstva Generali České pojišťovny.

BÍLÁ KNIHA – čtvrté vydání

Dokument vznikl na základě diskusí s více než 1 260 malými a středními podniky z celé Evropy. Zachycuje výzvy a příležitosti, kterým čelí tyto podniky. Klíčovým cílem je vytvořit větší povědomí mezi malými a středními podniky o přínosech, které může přinést zavedení udržitelného podnikání v jejich firmách. Kniha dále obsahuje nápady na vytvoření rámce udržitelnosti, který by pomohl vést malé a střední podniky na jejich cestě k udržitelnému podnikání.

Celkově lze říci, že přechod k udržitelnosti malých a středních podniků (SME) v Evropě zůstává nadále pevný, i přes mnoho výzev, kterým tyto společnosti čelí. 44 % SME využívá udržitelné principy ve svém podnikání, což představuje významný posun oproti 34 % z roku 2020. Udržitelnost v rámci podnikání přináší mnoho benefitů například 83 % dotazovaných SME hlásí lepší dopady na životní prostředí. Přibližně 75 % SME deklaruje zvýšení spokojenosti zaměstnanců a zákazníků, zatímco 67 % uvádí zlepšení svých konkurenčních výhod. Největší zlepšení lze pozorovat u finančních přínosů, kdy 63 % SME uvádí lepší úvěrové podmínky, což je 8 % nárůst ve srovnání s rokem 2023. Avšak mnoho SME stále čelí výzvám. Malé a střední společnosti uvádějí hlavně nedostatek veřejných pobídek a nadměrnou byrokracii.

Zvláštní část Bílé knihy je věnována odolnosti vůči klimatu, která zdůrazňuje, že povědomí o klimatických rizicích se v prostředí malých a středních firem výrazně liší, přičemž lídři v oblasti udržitelnosti vykazují 69 % rozpoznání rizik ve srovnání s 50 % průměrem. Celý dokument doporučujeme k prostudování zde.

SUSTAINABILITY HEROES

Mezinárodní porota vybrala z více než 8 900 evropských mikro, malých a středních společností TOP 10 nejlepších podniků, které v rámci svého podnikání dodržují a prosazují zásady udržitelnosti, a mají tak pozitivní dopad na životní prostředí a sociální oblast. Těm udělila prestižní ocenění „Sustainability heroes“.

Mezi vybrané vítěze (v abecedním pořadí) patří:

Adopta un Abuelo (Španělsko), podnik nabízející společnostem firemní dobrovolnické programy v oblasti pečující o seniory nebo pomáhající předcházet vyloučení seniorů.

Ameba Production (Česká republika), organizace pořádající jeden z největších hudebních festivalů v České republice dle principů udržitelnosti a sociální odpovědnosti.

Compocity (Maďarsko), průkopník v oblasti městské cirkulární ekonomiky, který vyvinul vnitřního komunitního kompostovacího robota, CompoBot, aby přeměňoval odpad na materiál regenerující půdu.

CréaWatt (Francie), výrobce ultralehkých solárních panelů, které lze přizpůsobit různým střechám bez potřeby strukturálního zesílení. Kromě organizování školení také podporují profesní reintegraci a zaměstnávání vězňů.

EcoXperience (Portugalsko), firma vyvíjející inovativní čisticí řešení přeměnou použitého kuchyňského oleje na ekologické detergenty.

Fedabo (Itálie), konzultační společnost zaměřená na zlepšování energetické, ekonomické a environmentální výkonnosti soukromých i veřejných společností.

Hrvatski Kišobran (Chorvatsko), výrobce deštníků, který aktivně integruje osoby se zdravotním hendikepem do své společnosti.

O.K. Energie Haus (Rakousko), podnik, který vyniká v plánování, výrobě a montáži energeticky úsporných dřevěných budov, jako jsou domy, školy a zdravotní střediska.

Pribinovina-Korenika (Slovinsko), farma kombinující ekologickou produkci, rozvoj venkova a sociální inkluzi, poskytující pracovní příležitosti osobám se zdravotním hendikepem a dalším znevýhodněným skupinám.

vomFASS (Německo), online i kamenný obchod, jehož iniciativa na doplňování umožňuje zákazníkům nakupovat octy, oleje, lihoviny a vína s výběrem množství a nádoby pro jejich nákupy, přičemž se také zavazuje, k CO₂-neutrálním výrobním procesům a k ochraně biodiverzity.

ČESKÝ HRDINA UDRŽITELNOSTI

Ameba Production, která se dostala mezi tři nejlepší v tuzemském kole soutěže SME EnterPRIZE 2024, byla vybrána do mezinárodního kola a porota jí udělila titul „Sustainability hero“. Firma již desítky let pořádá jeden z největších festivalů v Česku – Rock for People, který se řadí mezi lídry a průkopníky v oblasti udržitelnosti. Pracuje na snižování uhlíkové stopy, zavádí do praxe principy cirkulární ekonomiky, předchází vzniku odpadu, navyšuje podíl bio, bezmasé a rostlinné stravy, fandí sdílené a hromadné dopravě, šetří vodou, pečuje o biodiverzitu, podporuje diverzitu a integraci.

„Kromě toho testujeme a postupně přecházíme k využívání obnovitelných zdrojů energie. Zavádění principů cirkulární ekonomiky a prevence vzniku odpadu jsou jedny z našich klíčových kroků. Aktuálně se nám podařilo sesbírat data pro výpočet uhlíkové stopy a náš první ESG report, který bude za rok 2024, by měl vyjít v červnu,“ dodává Radka Hájková, manažerka CSR a ESG projektů z Ameba Production.

Veškeré informace o mezinárodní soutěži jsou k dispozici na: www.sme-enterprize.com

České stránky soutěže: www.sme-enterprize.cz

Skupina Generali v roce 2024 dosáhla rekordního provozního i čistého zisku

Hrubé předepsané pojistné výrazně vzrostlo na 95,2 miliardy EUR (+14,9 %) s výrazným růstem v oblasti životního pojištění (+19,2 %) a neživotního pojištění (+7,7 %). Provozní zisk pokračoval v růstu na rekordních 7,3 miliardy EUR (+8,2 %), k čemuž přispěly všechny obchodní segmenty. Upravený čistý zisk vzrostl na 3,8 miliardy EUR (+5,4 %), což je pro skupinu Generali historický rekord. Celková aktiva pod správou dosáhla 863 miliard EUR (+31,6 %) díky pozitivním čistým příjmům a akvizici společnosti Conning Holdings Limited. Navrhovaná dividenda na akcii ve výši 1,43 EUR (+11,7 %) potvrzuje silné zaměření na zvyšování odměn pro akcionáře v plánu „Lifetime Partner 27: Driving Excellence“.

Skupina Generali dnes na zasedání správní rady schválila a zveřejnila výsledky hospodaření za rok 2024.

„Generali dosáhla v roce 2024 vynikajících výsledků, překonala naše finanční cíle a úspěšně uzavřela náš strategický plán 'Lifetime Partner 24: Driving Growth'. Tyto výsledky dále odrážejí naši schopnost zajistit konzistentní organický růst v každém segmentu prostřednictvím námi zavedených manažerských opatření, zatímco úspěšně integrujeme všechny společnosti získané akvizicemi. Skupina je dnes v nejsilnější pozici ve své historii, což dokládají naše rekordní provozní a upravené čisté výsledky, dosažené díky úsilí a odhodlání našich zaměstnanců a distribuční sítě. Pokračujeme v transformaci a diverzifikaci naší skupiny jako předního globálního integrovaného pojišťovatele a správce aktiv a nyní se zaměřujeme na urychlení našeho úsilí o dokonalost. Náš ambiciózní nový plán 'Lifetime Partner 27: Driving Excellence' povede k silnému růstu zisků, solidní tvorbě hotovosti a zvýšené odměně pro akcionáře. To je dále posíleno našimi schopnostmi v oblasti AI a dat, které zvyšují naši schopnost konzistentně využívat příležitosti vyplývající z rychle se měnících potřeb zákazníků a nových trendů,“ komentoval situaci generální ředitel skupiny Generali, Philippe Donnet, generální ředitel skupiny Generali.

Hrubé předepsané pojistné vzrostlo na 95,2 miliardy EUR (+14,9 %) díky výraznému růstu v oblasti životního pojištění i neživotního pojištění.

Čisté příjmy z životního pojištění byly velmi pozitivní na úrovni 9,7 miliardy EUR, stojí za ní silná nabídka produktů rizikového i investičního pojištění a zároveň vysoce efektivní distribuční síť skupiny.

Provozní zisk vzrostl na rekordních 7, 295 miliard EUR (+8,2 %) díky pozitivnímu výkonu všech obchodních segmentů, včetně významného příspěvku od správy aktiv a finančního plánování.

V oblasti životního pojištění vzrostl provozní zisk na 3, 982 miliard EUR (+6,6 %) a hodnota nového obchodu se zlepšila na 2, 383 miliard EUR (+2,3 %).

Provozní zisk v oblasti neživotního pojištění vzrostl na 3, 052 miliard EUR (+5,1 %) s potvrzeným kombinovaným poměrem na úrovni 94,0 % navzdory nižšímu přínosu z diskontování.

Upravený čistý zisk vzrostl na 3, 769 miliardy EUR (3, 575 miliardy EUR v roce 2023) – tato rekordní hodnota dokazuje pozitivní efekt diverzifikovaných zdrojů zisku skupiny. Tento výsledek byl dosažen navzdory výrazně nižším čistým realizovaným ziskům ve srovnání s rokem 2023. Čistý zisk činil 3, 724 miliardy EUR (3, 747 miliardy EUR v roce 2023) také díky kapitálovým ziskům z prodejů v roce 2023.

Vlastní kapitál skupiny vzrostl na 30,4 miliardy EUR (+4,9 %) díky čistému zisku za období, částečně kompenzovanému výplatou dividendy za rok 2023.

Skupina potvrzuje svou solidní kapitálovou pozici s ukazatelem solventnosti na úrovni 210 % (220 % v roce 2023), přičemž pokles především odráží akvizici Liberty Seguros a program zpětného odkupu akcií ve výši 500 milionů EUR dokončený v roce 2024.

Úspěšné dokončení plánu „Lifetime Partner 24: Driving Growth“

Generali díky silným výsledkům v posledních letech potvrzených vynikajícími loňskými výsledky potvrzuje, že úspěšně splnila svůj strategický plán na období 2022-2024 a překonala všechny ambiciózní cíle:

- průměrná roční míra růstu zisku na akcii dosáhla 11,3 % oproti cílovému rozmezí 6-8 % pro období 2021-2024,

- zvýšený kumulativní čistý peněžní tok mateřské společnosti: 9,6 miliardy EUR (2022-2024) oproti cíli více než 8,5 miliardy EUR,

- vyšší dividenda: 5,5 miliardy EUR kumulativních dividend (2022-2024) oproti cíli 5,2-5,6 miliardy EUR. Toto bylo doplněno celkovým objemem zpětného odkupu akcií ve výši 1 miliardy EUR provedeným v období 2022-2024.

Dividenda na akcii

Dividenda na akcii, která bude navržena na nadcházející výroční valné hromadě, činí 1,43 EUR, splatná přitom bude od 21. května 2025, přičemž akcie budou obchodovány bez dividendy od 19. května 2025. To představuje zvýšení o 11,7 % ve srovnání s předchozím rokem, což odráží vynikající výsledky skupiny Generali, silnou peněžní a kapitálovou pozici a rostoucí zaměření na odměny pro akcionáře. Návrh dividendy představuje celkovou maximální výplatu ve výši 2, 172 miliardy EUR.

Kompletní hospodářské výsledky skupiny Generali jsou v anglickém znění v přehledné a vyčerpávající podobě k dispozici ZDE.

Živly v roce 2024: Generali Česká pojišťovna řešila více než 78 tisíc pojistných událostí, meziročně jde o 130% nárůst!

Škody dosáhly v úhrnu 9 miliard korun, což představuje proti roku 2023 o 310 % více. Jen tzv. velká voda v září 2024 způsobila přes 37 tisíc škod za 5,7 miliardy korun. Živly co do počtu škod nejvíce zasáhly Moravskoslezský, Středočeský a Olomoucký kraj.

Rok 2024 lze z pohledu živelních událostí, které za sebou zanechávají zkázu především na majetku, označit jednoznačně za extrémní. Potvrzují to celoroční fakta z dataarchivu Generali České pojišťovny, která mluví jasnou řečí: živly jen klientům pojišťovny přinesly 78 591 pojistných událostí, jejich výše pak dosáhla 9,04 miliardy korun. Přičemž v předcházejícím roce šlo o 33 954 škod za 2,2 miliardy korun.

„V loňském roce počasí zasáhlo velmi dramaticky do života nejen běžných lidí, ale také podnikatelů, obcía měst i zemědělců, a to mnohdy extrémními způsoby. Skutečnost podtrhuje fakt, že jsme se v průběhu celého roku potýkali hned s několika kalamitami. Díky speciálnímu režimu jsme pak byli schopní na vzniklé situace reagovat extrémně rychle. Což platí i pro takovou katastrofu, jako byly podzimní povodně a záplavy na Moravě. Ty se na celkových číslech podílely téměř polovinou případů,“ shrnuje uplynulé období Jozef Hrdý, šéf útvaru likvidace pojistných událostí v Generali České pojišťovně.

S rozmary počasí, které se dávají do souvislosti s pokračující klimatickou změnou, tak bude velmi vážně potřeba počítat i v následujících letech. Správně nastavená rizika v rámci jednotlivých pojištění, stejně jako adekvátní a pravidelně aktualizované pojistné částky hrají v případech vypořádávání se s následky pohrom klíčovou roli. Jsou to právě ataky přírodních živlů, které zanedbané pojistné smlouvy nemilosrdně odhalí.

ZDRCUJÍCÍ NÁVRAT ZÁPLAV

Statistiky Generali České pojišťovny přinášejí jasná svědectví o typu a množství živelních škod. Celková čísla jednoznačně ovlivnila tzv. velká voda, která Česko zasáhla v září loňského roku. Kvůli mohutným a dlouhodobým přívalům srážek tak mezi nejčastěji na majetky útočící živel patřila záplava. Zatímco do předloňských statistik se de facto nezapsala a byla okrajovou záležitostí, loňský rok „oslavila“ triumfální návrat. Záplava způsobila 24 497 škod (meziročně o téměř 800 % více), a to zároveň v absolutně nejvyšší hodnotě, konkrétně za 3,5 miliardy korun (meziroční nárůst o víc než 2800 %). Přitom 78 % těchto škod vzniklo právě při zářijové velké vodě.

Co do četnosti následují škody způsobené prudkými dešti (13 343 případů) a vichřicí (12 470 případů), která tak opustila své prvenství roku 2023. Zkázonosnou pětici doplňují další projevy bouřek – krupobití (7 953 případů) a blesky (3 948 případů). Pohled na absolutní výši způsobených škod za již zmiňovanými záplavami odhaluje povodně (2,3 miliardy Kč) – u nich jde co do finančního vyjádření škod o dramatický nárůst o téměř 9 tisíc procent! Další v pořadí jsou požáry (1,03 miliardy Kč) a krupobití (961 milionů Kč).

Kromě toho se likvidátorky a likvidátoři Generali České pojišťovny vypořádávali rovněž se sesuvy půdy a mimo jiné i tíhou sněhu či zemětřesením.

POŠKOZENÍ PODLE ODVĚTVÍ

Následky řádění přírodních živlů Generali Česká pojišťovna svým klientům hradila nejčastěji z občanského pojištění, šlo konkrétně o 63 277 pojistných událostí za 3,17 miliardy korun (80 % všech škod).

Následují škody hrazené z podnikatelského pojištění, kde šlo o 10 458 pojistných událostí za 4,8 miliardy korun. „Co do četnosti jde o významně nižší počet škod, finančním vyjádřením ale překonávají ty občanské. Je to dáno charakterem pojistných událostí, kde došlo k poškození řady velkých areálů nejen výrobních firem,“ vysvětluje Jozef Hrdý. Následují škody hrazené z pojištění motorových vozidel, kde Generali Česká pojišťovna evidovala za celý rok 2024 celkem 3617 živelních událostí. Účet za ně byl 212 milionů korun.

EXTRÉMNÍ ROK PRO ZEMĚDĚLCE

Nejhorší bilanci za posledních 15 let způsobilo proměnlivé počasí českým zemědělcům. „V loňském roce jsme řešili hned dvě významné kalamity. V prvním případě šlo o škody způsobené jarními mrazy, kde jsme klientům-pěstitelům vyplatili škody přesahující 130 milionů korun. V druhém případě pak šlo o následky letních bouřek, zde škody dosáhly téměř 600 milionů korun. Celková čísla za rok 2024 se pohybují na úrovni 800 milionů korun jen na plodinách. Připočteme-li škody v souvislosti s chovy zvířat, pak jde o bezmála 900 milionů korun. Z pohledu čísel i působících rizik lze loňský rok označit u zemědělského pojištění jako extrémní,“ upřesnila Alena Stiborová, ředitelka zemědělského pojištění Generali České pojišťovny. Pro srovnání – jednička v zemědělském pojištění vyplatila v roce 2023 za veškeré škody 341 milionů korun.

NEJPOSTIŽENĚJŠÍ MORAVA

Byla to mimořádná bouřková činnost v září, která do Česka přinesla záplavy a povodně. Není tak překvapivé, že vůbec nejpostiženější oblastí Česka podle počtu pojistných událostí i výší škody je zejména Morava. Konkrétně Moravskoslezský kraj, kde Generali Česká pojišťovna evidovala 22 777 škod za 4,36 miliardy korun. Dominantním živlem byla zcela suverénně záplava (12 256 škod za 2,2 mld. Kč), silné deště (2974 škod za 46 mil. Kč) a vichřice (2588 škod za 136 mil. Kč).

Druhé místo obsadil Středočeský kraj, kde klienti nahlásili v průběhu loňského roku celkem 9687 živelních škod v úhrnu za 765 milionů korun. Zde nejvíce ničilo majetek krupobití. Třetí příčku zaujal Olomoucký kraj, kde lidé a firmy nahlásili 8195 škod za 1,28 miliardy korun. Dominantní živly? Záplava, povodeň a vichřice. Pětici krajů uzavírají Jihomoravský (5964 škod za 269 mil. Kč) a Praha (5099 škod za 512 mil. Kč).

Průzkum Ipsos a Generali České pojišťovny: Většina českých rodin má výdaje pod kontrolou a myslí i na rezervy. Spoří také dětem, často ale špatně

Generali Česká pojišťovna spolu s agenturou Ipsos zkoumala finanční situaci českých rodin. Přes 90 % rodin nemá problém s hrazením běžných výdajů, často ale musejí promýšlet větší neplánované výdaje. Zhruba 3/4 rodin si tvoří finanční rezervu a šetří dětem, používají k tomu ale nevhodné finanční produkty. Strašákem pro rodiny je pád do chudoby. Dělí je od něj mnohdy jen pár měsíců, mohlo by jim pomoci životní pojištění.

Období vysoké inflace a poklesu ekonomiky naučilo české rodiny více promýšlet své výdaje a začít šetřit. Alespoň to vyplývá z dat průzkumu, který pro Generali Českou pojišťovnu a další subjekty skupiny Generali vytvořila agentura Ipsos. „Během posledních let jsme byli nejprve svědky poklesu spotřeby domácností v důsledku pandemie, druhá vlna poklesu přišla v souvislosti se zdražením energií a obecně vysokou inflací. Díky poklesu inflace a obnovení růstu reálné mzdy ale spotřeba od počátku loňského roku postupně ožívá. Z průzkumu zároveň plyne, že se rodiny během uplynulých let naučily více spořit a zajišťovat se na buducnost,“ popisuje Petr Mederly, obchodní ředitel Generali Investments CEE.

V novém průzkumu 91 % rodin s dětmi udává, že jejich finanční situace pokrývá jejich běžné výdaje. „Občasné obtíže s hrazením běžných výdajů uvádí 6 % rodin s dětmi. Špatnou finanční situaci přiznávají 3 % rodin. Častěji se jedná o rodiče samoživitele, osoby v domácnosti či na rodičovské dovolené nebo osoby se základním vzděláním a příjmem do 20 tisíc korun,“ dodává Michal Straka z výzkumné agentury Ipsos.

Při podrobnějším dotazování uvedlo až 71 % rodin, že tvoří rezervu pro případ nenadálých finančních výdajů. Jejich názory se však liší v tom, jak velká by ideálně měla být. Nejčastěji lidé (25 %) považují za ideální výši tří čistých měsíčních příjmů. Dalších 24 % by preferovalo rezervu vyšší, a to na 6 až 12 měsíců. Všichni dotázaní se jednoznačně shodli na tom, že finanční rezerva je u rodin s dětmi potřebná. Žádný respondent neuvedl, že není nutná.

Názorů na to, jak by měla vypadat optimální výše krátkodobé rezervy pro rodinu, je tolik, kolik je poradenských společností. Obecně platí, že se jako optimální krátkodobá rezerva, která pokryje všechny standardní potřeby rodiny, doporučuje částka odpovídající troj – až šestinásobku měsíčních výdajů domácnosti. „Jakmile rodina potřebnou částku našetří, je vhodné začít přebývající finance pravidelně vkládat do investičních produktů. Konkrétní produkty by měly domácnosti vybírat také s ohledem na časový horizont jejich návratnosti podle toho, kdy plánují investované peníze opět vybrat, případně předat dětem,“ uvádí Petr Mederly.

Spoří dětem, ale na peníze jim v nouzi sáhnou

Více než tři čtvrtiny rodin (78 %) udávají, že svým dětem spoří či investují v rámci alespoň jednoho finančního produktu. „Svým dětem častěji spoří rodiny s dětmi ve věku 3-19 let, rodiny s mladšími nebo naopak staršími dětmi své prostředky směřují k jiným prioritám,“ přibližuje Michal Straka.

Způsoby zajištění dětí jsou poměrně různorodé, mezi nejčastější patří stavební spoření, spořicí účet či dětský bankovní účet. „V České republice jsou velmi oblíbené zejména depozitní produkty – tedy dětské běžné či spořicí účty. A to především proto, že tyto prostředky mohou rodiče relativně snadno vybírat. Ty ale zpravidla bývají tou nejméně výnosnou variantou. A ani jejich zdánlivá výhoda, že mají rodiče peníze kdykoli k dispozici, by je neměla k volbě tohoto produktu přesvědčit. Jeden ze základních ekonomických principů totiž říká, že na peníze pro děti by se nemělo sahat, pokud pro to není vyloženě existenční důvod,“ dodává Petr Mederly.

Při přípravě finanční budoucnosti dětí mají rodiče celou řadu možností s vyšší výnosností. Důležité je, aby si při volbě produktů uvědomili, že čím dříve začnou dětem investovat, tím lépe. Právě dlouhodobý investiční horizont je velmi vhodný pro dynamičtější produkty, kterým právě tato dlouhodobost nahrává. V dnešní době pak existuje řada produktů, které fungují na principu takzvaného životního cyklu, tedy při založení jsou velmi dynamické, ale s blížícím se datem ukončení se postupně zkonzervativňují.

Jaké produkty rodiny využívají?

- Stavební spoření 31 %

- Dětský bankovní účet 28 %

- Spořicí účet pro děti 28 %

- Spoří na vlastní účet a dětem později peníze převedou 20 %

- Podílové fondy / EFT / akcie / kryptoměny 10 %

- Doplňkové penzijní spoření pro děti 9 %

- Dětské investiční životní pojištění 9 %

Zhruba pětina rodin uvádí, že dětem nespoří vůbec. Zdůvodňují to různě: více než polovina z nich tvrdí, že by spořili rádi, ale nemůžou si to dovolit. Necelá třetina pak tvrdí, že dětem i tak dávají vše, co potřebují. Spořit jim tak dle vlastních slov nemusí.

Lidé se obávají chudoby – dělí je od ní jen pár měsíců

Data z Ipsos Consument Sentiment Trackeru prozrazují, že se dlouhodobě více než čtvrtina českých spotřebitelů obává pádu do chudoby. „V Česku je přitom nejčastějším důvodem pádu do chudoby ztráta příjmu nebo i zaměstnání při vážné nemoci nebo úrazu – tedy záležitosti, proti kterým se lze chránit dobře sjednaným životním pojištěním,“ uvádí Aleš Krejdl, ředitel oblasti životního pojištění z Generali České pojišťovny.

Z životních pojistných produktů hraje na českém pojistném trhu prim rizikové životní pojištění (tedy bez rezervotvorné složky), kde Česko patří ke světové špičce v šíři pojistného krytí a poradenském způsobu prodeje. To je z hlediska udržitelnosti rodinných financí dobrá zpráva. Pokud je pojištění kvalitně sjednané, dokáže v případech nouze pomoci. Samotná několikaměsíční finanční rezerva zpravidla nezvládne rodinu uchránit před zásadním poklesem životní úrovně.

Aby životní pojištění plnilo dlouhodobě dobře svou funkci, je důležité ho pravidelně aktualizovat – a to s ohledem na životní cyklus rodiny. „Když jsou děti malé a jeden z rodičů nechodí do práce, jsou nároky na rodinnou kasu jiné, než když jsou pracovně činní oba rodiče a děti jsou již odrostlejší. Je proto důležité pravidelně sledovat nutné měsíční výdaje a zamyslet se, zda je dokáže rodina vykrýt v případě výpadku jednoho nebo dokonce obou příjmů. Část rodin to možná chvíli zvládne, dlouhodobě ale taková situace není finančně udržitelná. A přesně z toho důvodu existuje životní pojištění,“ vysvětluje Aleš Krejdl.

Za Evropou zaostáváme

Podíváme-li se celkově na podíl předepsaného životního pojištění na HDP, patří český trh životního pojištění spíše mezi rozvíjející se trhy. V Česku dosahoval podíl životního pojištění na celkovém ekonomickém výkonu jen 0,7 %, zatímco průměr EU činil v témže období 4,1 %. „Nižší výdaje domácností na životní pojištění jsou typické pro země s nižší úrovní HDP na obyvatele. Podprůměrná ekonomická úroveň ČR v evropském kontextu ale není jediným důvodem tak markantního zaostávání. Odráží i specifika českého trhu: odklon od tvorby finanční rezervy prostřednictvím pojistných produktů, nízký podíl jednorázově placeného ŽP (v západoevropských zemích často daňově podporovaný produkt), a také neexistence důchodového pojištění. V neposlední řadě ale vypovídá i o tom, že existuje nemalé procento českých domácností, které jsou podpojištěné a nedostatečně chráněné proti výpadku příjmu,“ uzavírá Aleš Krejdl.

Nový strategický plán Generali „Lifetime Partner 27: Driving Excellence“ představen

Ambiciózní růstové cíle pro období 2025-2027 • Růst zisku na akcii na úrovni 8-10 % • Solidní tvroba hotovosti - více než 11 miliard EUR kumulativního čistého hotovostního toku • Vyšší dividenda na akcii, a to o více než 10 % ročně se závazkem jejich budoucího výlučného růstu Jasný rámec pro správu kapitálu se zaměřením na návratnost pro akcionáře • 7 miliard EUR v kumulativních dividendách – o 30 % více než v letech 2022-2024 • Závazek investic do výkupu vlastních akcií v hodnotě minimálně 1,5 miliardy EUR • Odkup akcií v hodnotě 500 milionů EUR bude zahájen v letošním roce

Strategické priority

VÝJIMEČNÉ VZTAHY S KLIENTY: posílení závazku celoživotního partnerství s vynikající klientskou zkušeností, inovativní nabídkou produktů i služeb a ještě silnější distribuční sítí

Potvrzení #1 v tzv. RNPS; retence na úrovni 90 %

VÝJIMEČNOST UŽ V ZÁKLADNÍCH DOVEDNOSTECH: zrychlení růstu v preferovaných ziskových oblastech, zvýšení technické odbornosti a optimalizace aktiv k ještě lepší efektivitě

Provozní výsledek CAGR 8-9 % v neživotním pojištění, 4-5 % v životním pojištění

VÝJIMEČNÝ PROVOZNÍ MODEL SKUPINY: pokračování v centralizaci jedinečných dovedností i sdílených služeb ve velkém měřítku pro zvýšení produktivity a výkonnosti

Investice až 1,3 miliardy EUR do AI a technologií, zlepšení o 2,5-3,0 procentních bodů v poměru nákladů a příjmů pojištění

Klíčové pilíře

LIDÉ NA PRVNÍM MÍSTĚ: umožnit zaměstnancům prosperovat díky neustálemu rozvoji dovedností a kultury výjimečnosti, meritokracie a rozmanitosti

VYUŽITÍ AI A DAT: posílit schopnosti pro ještě lepší zkušenosti klientů i poradců a zároveň zvýšit provozní efektivitu a technickou excelenci

UKOTVENÁ UDRŽITELNOST: přinášet pozitivní dopad na zisk, lidi a planetu

Skupina Generali, jejíž součástí je rovněž Generali Česká pojišťovna, dnes představila nový strategický plán pro následující tři roky, rámuje ho pojmenování „Lifetime Partner 27: Driving Excellence“.

Generální ředitel skupiny Generali, Philippe Donet, při prezentaci v italských Benátkách komentoval jeho hlavní body: „Generali úspěšně překonala finanční cíle svého předchozího plánu „Lifetime Partner 24: Driving Growth“ i v náročném globálním makroekonomickém prostředí. Nyní urychlíme naše úsilí o výjimečnost, abychom dosáhli vyššího růstu zisků a tvorby hotovosti, s cílem zvýšit návratnost pro akcionáře dvojciferným růstem dividendy na akcii, což povede k více než 7 miliardám EUR v kumulativních dividendách a závazku odkupu akcií v hodnotě alespoň 1,5 miliardy EUR. Přičemž první odkup za 0,5 miliardy EUR zahájíme již v letošním roce.

Díky našemu plánu „Lifetime Partner 27: Driving Excellence“ dále zlepšíme vztahy s klienty, provozní model skupiny a naše klíčové schopnosti. Budeme investovat do umělé inteligence, nových technologií a rozvoje dovedností našich zaměstnanců, abychom využili příležitosti vyplývající z nových trendů, rychle se měnících očekávání klientů a rychle se vyvíjejícího trhu. Kombinace našeho vedoucího postavení v oblasti majetkového a životního pojištění a globální platformy pro správu aktiv, kterou můžeme dále transformovat navrhovaným partnerstvím s BPCE, je silným odlišujícím faktorem, který vytváří významnou hodnotu. Generali je připravena znovu podporovat jednotlivce, rodiny, profesionály a podniky a přinášet výsledky pro všechny zúčastněné strany.“

Na tzv. Strategy day, kterému předsedal Andrea Sironi, schválila správní rada Assicurazioni Generali nový tříletý strategický plán skupiny: “Lifetime Partner 27: Driving Excellence”. Ten byl nálsedně představen investorům.

Na základě silné platformy vytvořené od roku 2016 a překonání všech klíčových finančních cílů plánu 2022-2024 se nová strategie skupiny Generali zaměřuje na dosažení výjimečnosti ve vztazích s klienty, v klíčových schopnostech pojištění a správy aktiv, stejně jako v provozním modelu.

Plán “Lifetime Partner 27: Driving Excellence” vytvoří významnou a udržitelnou hodnotu, s cílem dosáhnout složené roční míry růstu zisku na akcii (EPS CAGR) mezi 8 a 10 %. Plán také cílí na trvalý růst tvorby hotovosti, s dosažením více než 11 miliard EUR čistého peněžního toku holdingů (2022-24 očekáváno cca 9,5 miliardy EUR), podpořeného cca 14 miliardami EUR remitencí od dceřiných společností (2022-24 očekáváno cca 11,5 miliardy EUR). Navíc skupina Generali cílí na normalizovanou tvorbu kapitálu nad 14 miliard EUR během plánovaného období (2022-24 očekáváno nad 13 miliard EUR). To vše odráží konzistentní aplikaci rámce pro správu kapitálu skupiny a jasný závazek ke zvýšení návratnosti pro akcionáře.

Výsledkem je, že skupina Generali se zavazuje k složené roční míře růstu dividendy na akcii (DPS CAGR) nad 10 %, s cílem vyplatit více než 7 miliard EUR v dividendách během plánovaného období, což je cca o 30 % více než 5,5 miliardy EUR vyplacených během plánu “Lifetime Partner 2024: Driving Growth”.

Více než 3 miliardy EUR byly přiděleny na odkupy akcií a další nasazení kapitálu (např. fúze a akvizice). Skupina se zavázala k ročním odkupům akcií v hodnotě alespoň 0,5 miliardy EUR, přičemž částka bude posuzována na začátku každého roku. Odkup akcií za 0,5 miliardy EUR pro rok 2025 již byl potvrzen, podléhá schválení valnou hromadou a regulačními orgány. Skupina bude posuzovat příležitosti k fúzím a akvizicím s přísnou disciplínou, přičemž bude porovnávat jakoukoli potenciální transakci s odkupy akcií.

Mezi 0,5 a 0,7 miliardy EUR je přiděleno na interní nasazení kapitálu na podporu růstu podnikání a strategických iniciativ.

Nový strategický plán skupiny Generali stojí na jejích lidech, precizní využití umělé inteligence a dat a v neposlední řadě s ohledem na udržitelnost. Generali bude podporovat další rozvoj svých týmů zlepšováním jejich technických dovedností, aby podpořila inovace a efektivitu napříč skupinou, a zároveň obohatí silnou distribuční síť pojišťovacích poradců o nejnovější schopnosti v oblasti AI a práce s daty. Skupina Generali si rovněž zachovává svůj hluboce zakořeněný závazek k udržitelnosti s dalšími cíli a investičními plány.

Po nárazu do stromu zůstala žena uvězněná v hořícím autě. Muž ji dostal ven a získal ocenění Gentleman silnic

V listopadu 2024 došlo na Plzeňsku k dopravní nehodě na silnici mezi obcemi Vochov a Kozolupy. Osobní auto sjelo z vozovky do příkopu v protisměru, kde narazilo do stromu. V doutnajícím vozidle zůstala uvězněná spolujezdkyně. Celou nehodu viděl Michal Houdek, který nezaváhal a dostal ženu z auta ven do bezpečí. Za pohotový zásah získal titul Gentleman silnic.

Michal Houdek projížděl z obce Kozolupy směrem na Vochov, když si všiml auta, které z neznámých důvodů vyjelo ze silnice. Vozidlo sjelo do příkopu a narazilo do stromu. „Srážku jsem viděl, když jsem přijížděl z druhé strany. Zastavil jsem několik metrů od místa nehody a okamžitě běžel na pomoc. V autě byli dva starší lidé,“ popisuje pan Houdek. Celý incident přitom zachytila bezpečnostní kamera v jeho voze.

Řidič byl po střetu v šoku, ale dokázal sám vystoupit z auta. Žena na místě spolujezdce ale zůstala uvězněná, protože dveře byly nárazem tak zdeformované, že je nešlo otevřít. „Z auta začal stoupat kouř. V tu chvíli mi bylo jasné, že jde o čas. Musel jsem ji rychle dostat ven,“ vzpomíná pan Houdek. „Naštěstí zůstala při vědomí a dokázala komunikovat. Měl jsem podezření na zranění, ale kvůli šoku si neuvědomovala, jestli ji něco bolí,“ popisuje mimořádně vypjatý okamžik.

„Každá minuta byla rozhodující, protože vozidlo mohlo kdykoliv začít více hořet,“ vysvětluje. Jediná cesta, jak ženu dostat ven, vedla přes stranu řidiče. Přístup ale komplikovaly vystřelené airbagy. Po několika náročných minutách se panu Houdkovi přece jen podařilo ženu vyprostit, a společně s řidičem ji odnesli do bezpečné vzdálenosti od doutnajícího auta. Mezitím u nehody zastavili další lidé, z nichž jednoho pan Houdek požádal, aby okamžitě zavolal záchranku.

Několik svědků u nehody mělo malé hasicí přístroje. S pomocí pana Houdka se jim podařilo oheň zčásti uhasit. Do pár minut na místo dorazili hasiči, kteří plameny dohasili úplně.

„V takových stresových situacích je zásadní jednat okamžitě, přesto s rozmyslem. Nehody doprovázené požárem představují mimořádně vysoké riziko pro všechny zúčastněné. Při záchraně života je klíčové vyhodnotit bezpečnost zásahu vzhledem k aktuální situaci. Michal Houdek jednal jednoznačně odvážně, za což mu patří naše velké poděkování,“ uvedl Jan Marek, ředitel projektu Gentleman silnic.

„Kromě pohotového zásahu Michala Houdka, kterým předešel vážnějším zraněním, bychom chtěli ocenit i jeho zodpovědný přístup. Aktivně se podílel na hašení požáru nabouraného vozidla, a tím zabránil vzniku větších škod,“ uvedl plk. Michal Krejbich, náměstek ředitele pro službu kriminální policie a vyšetřování KŘP Plzeňského kraje.

Ocenění z rukou zástupců Generali České pojišťovny a Policie ČR převzal Michal Houdek dne 24. ledna 2025 v Plzni. Jedná se tak již o 233. držitele titulu Gentleman silnic.

Statistika odhalených pojistných podvodů za rok 2024: uchráněná hodnota atakovala sumu 700 milionů korun

Nejvyšší zůstávají podvody odhalené u podnikatelů, loni v součtu za 490 milionů korun. Nárůst podvodů evidován u povinného ručení, zejména v oblasti uplatňování škod na zdraví. Práce detektivů pojišťovny meziročně významně zamíchala výsledky v řadě regionů.

Generali Česká pojišťovna pokračuje v trendu z posledních let, kdy se týmu zabývajícímu se odhalováním pojistných podvodů daří zachycovat případy v ročním souhrnu za více než půl miliardy korun.

„V loňském roce výše uchráněné hodnoty, kterou by lidé či firmy bezdůvodně na úkor pojišťovny obohatily, dosáhla 681 milionů korun. Jen nepatrně tak zaostala za výsledky z roku 2023, kdy jsme zaznamenali odhalení pojistných podvodů v rekordní hodnotě 727 milionů korun,“ komentuje výsledky Petr Kafka, šéf útvaru vyšetřování v Generali České pojišťovně. Některé kauzy vzniklé v roce 2024 přitom ještě nebyly uzavřeny.

Agenda odhalování pojistných podvodů nadále zůstává činností, která se propisuje do všech oblastí pojistných produktů a kde se na detekci podílejí rovněž pracovníci likvidace pojistných událostí.

Spácháním pojistného podvodu se přitom pachatel vystavuje možnosti odnětí svobody podle § 210 trestního zákoníku v délce až 10 let.

PODNIKATELÉ: TÉMĚŘ PŮLMILIARDOVÉ PODVODY

Mnohem významněji než jednotlivci to byly podnikatelské subjekty, které si nárokovaly výplatu pojistného plnění, na které neměly právo buď vůbec nebo v nižší hodnotě. V roce 2024 dosáhla výše uchráněné výplaty neoprávněného pojistného plnění z podnikatelského pojištění celkem 490 milionů korun. „Na celkových výsledcích se tak podílela tato oblast pojištění již tradičně velmi vysoko, a to 72 procenty. Mohou za to nejen menší odhalené kauzy za stovky tisíc, ale také ty za miliony korun. Nejvyšší případ pojistného podvodu loni charakterizovala částka 150 milionů korun,“ upřesňuje praxi Petr Kafka.

LIDÉ: POVODNĚ NEPOKOUŠELY, OBLAST ZDRAVÍ ANO

Zkrocená inflace a její následné efekty v loňském roce nijak výrazně do oblasti podvodů u běžných lidí nepromluvily. Při pohledu na majetkové pojištění detektivové odhalily pojistné podvody za 28 milionů korun, zatímco v roce 2023 to byl více než dvojnásobek. „Jakkoliv celá řada živelních událostí a jejich následků mohla být v loňském roce akcelerátorem pokusů o pojistné podvody, v praxi jsme se setkaly s jednotkami případů. Důvodem bezesporu bude i skutečnost, že vzniklé škody zejména v souvislosti s podzimní velkou vodou jsme řešili ve zrychleném režimu a ke spokojenosti klientů,“ vysvětluje Petra Kafka, šéf útvaru vyšetřování Generali České pojišťovny.

I v loňském roce pak „kvetly“ pojistné podvody v oblasti povinného ručení – nikoliv však u tzv. plechových škod, ale zejména u agendy spojené s výplatou škod na zdraví. Zde byly odhaleny podvody za 129 milionů korun, což představuje meziroční nárůst o pětinu. Typické pro tyto případy jsou situace, kdy lidé vznášejí nepřiměřeně vysoké nároky na odškodnění. Pro srovnání – podvody spojené s odcizením vozidel měly loni finanční vyjádření na úrovni šesti milionů korun.

KRAJE: MEZIROČNÍ PROMĚNA SITUACE

Při pohledu do krajských statistik odhalených pojistných podvodů díky systematické práci pracovníků likvidace pojistných událostí a následně detektivů pojišťovny došlo v řadě z nich k proměnám. Za prokázané případy v nejvyšší hodnotě si z loňského roku pomyslné prvenství odnáší Moravskoslezský kraj, na druhé příčce figuruje Praha a na třetí pak Středočeský kraj.

Celkovou situaci roku 2024 s rozdělením podle krajů pak přehledně přináší následující tabulka:

|

Kraj |

Uchráněná hodnota |

Meziroční změna |

|

Moravskoslezský |

217,3 mil. Kč |

340 % |

|

Praha |

95,3 mil. Kč |

4,8 % |

|

Středočeský |

66,1 mil. Kč |

33 % |

|

Jihomoravský |

58,9 mil. Kč |

-8 % |

|

Plzeňský |

57,4 mil. Kč |

-9,7 % |

|

Liberecký |

56,4 mil. Kč |

178 % |

|

Ústecký |

34,6 mil. Kč |

-84 % |

|

Jihočeský |

31,2 mil. Kč |

-66,4 % |

|

Královéhradecký |

18,9 mil. Kč |

-44 % |

|

Olomoucký |

15,4 mil. Kč |

123 % |

|

Pardubický |

10,5 mil. Kč |

-52 % |

|

Zlínský |

8,9 mil. Kč |

-22,6 % |

|

Karlovarský |

5,5 mil. Kč |

120 % |

|

Vysočina |

2,4 mil. Kč |

-63,6 % |

UMĚLÁ INTELIGENCE A STÁLE PŘEDEVŠÍM LIDSKÁ PRÁCE

Pojistné podvody jsou bezesporu oblastí, kde se velmi pozitivně promítá nasazení umělé inteligence, strojového učení i celá řada aktivit spojených s on-line datovou a analytickou podporou. Tyto nástroje zvyšují významně úspěšnost v odhalování pojistných podvodů a jejich schopnosti dramaticky rostou.

„Přesto práce týmu detektivů Generali České pojišťovny stále zůstává nezastupitelná, a to zejména s ohledem na šetření pojistného podvodu a samozřejmě jeho dokazování,“ upozorňuje Petr Kafka.

Z PRAXE: PODNIKÁNÍ V NEZKOLAUDOVANÝCH PROSTORÁCH

V objektech areálu na zpracování dřeva došlo k požáru, jehož následky měla pojištěnému pokrýt smlouva s pojistnou částkou 10 milionů korun. Hasičský záchranný sbor šetřením zjistil prokazatelnou příčinu, kdy žhavé částice z ústí výfukového komína zapálily střešní konstrukci. Vyšetřováním policie a následně také interním šetřením pojišťovny bylo zjištěno, že objekt zasažený požárem nebyl zkolaudován a výroba v něm probíhala tzv. na černo. Skutečnost, že stavby v areálu pily neměly potřebnou kolaudaci, bylo v přímém rozporu nejen s pojistnými podmínkami, ale zejména s obecně platnými právními předpisy.

Za předpokladu, že by podnikatel měl vše v pořádku, náleželo by mu pojistné plnění ve výši 9,1 milionů korun. Za výše uvedených okolností však k výplatě pojistného plnění nedošlo.

Dekáda odhalených podvodů v Generali České pojišťovně

2024: 681 milionů Kč

2023: 727 milionů Kč

2022: 546 milionů Kč

2021: 532 milionů Kč

2020: 499 milionů Kč

2019: 511 milionů Kč

2018: 506 milionů Kč

2017: 476 milionů Kč

2016: 465 milionů Kč

2015: 464 milionů Kč

Generali Česká pojišťovna získala vyšší rating finanční síly na úrovni „A+“

Rating reflektuje lepší hodnocení majetkové síly skupiny Generali, vysokou provozní výkonnost, velmi příznivý obchodní profil a náležité řízení rizik

Muži zachránili život řidiči kamionu, který během jízdy dostal infarkt. Získali ocenění Gentleman silnic

V říjnu tohoto roku došlo na Českobudějovicku k dopravní nehodě na dálnici D3. V úseku České Budějovice a Praha řidič kamionu ztratil kontrolu nad řízením v důsledku srdeční příhody. Kamion se převrátil přes svodidla na pravý bok, přičemž muž zůstal uvězněn uvnitř v bezvědomí. Naštěstí kolem projížděli Jan Souček a Jan Kodým. Ti společnými silami dostali řidiče z nákladního auta ven a poskytli mu první pomoc. Za pohotový zásah získali oba titul Gentleman silnic.

Byl první říjnový víkend, když Jan Souček cestoval po dálnici D3. „Jel jsem z Českých Budějovic směrem na Prahu. Tak 500 metrů přede mnou jsem zahlédl převrácený kamion přes svodidla. Okamžitě jsem začal brzdit," vzpomíná. Krátce poté u nehody zastavil také Jan Kodým, který se vracel s rodinou z výletu. „Okamžitě jsem vyběhl ven zjistit, co se stalo. Nahlédl jsem přes čelní sklo do kabiny kamionu. Uvnitř visel řidič na bezpečnostních pásech a měl lapený dech. Domníval jsem se, že utrpěl infarkt,” vzpomíná. Jeden ze svědků mezitím zavolal na číslo 112.

Události poté nabraly rychlý spád. Jan Souček vyšplhal na bok kamionu, aby se dostal k uvězněnému řidiči. Po chvíli se mu podařilo rozbít boční sklo kabiny. „Nejdříve jsme vypnuli motor. Kolega mi pak pomohl nadzvednout muže, abych mu mohl odepnout pás a přesunout ho na místo spolujezdce. Pán nedýchal. Věděli jsme, že ho musíme okamžitě dostat ven,“ vzpomíná na vypjatou situaci. Rozhodl se doběhnout ke svému autu pro železnou tyč na hever, kterou následně rozbili čelní sklo.

Mužům se podařilo vyprostit řidiče kamionu skrze rozbité čelní sklo a přenést ho dál od nákladního vozu. „Začal jsem mu kontrolovat tep a zahájil resuscitaci," popisuje pan Kodým. „Měl jsem největší strach, že utrpí vážnější dlouhodobé následky, pokud mu včas nepomůžeme,” dodává. Pan Souček se několikrát vystřídal v srdeční masáži s panem Kodýmem. Pomáhali jim i další lidé, kteří se k nim připojili a pokračovali v resuscitaci až do příjezdu záchranářů.

„Bylo velké štěstí, že Jan Kodým je voják z povolání a základy první pomoci znal z teorie. Ovšem tohle pro něj byla v praxi premiéra. K záchranné akci se postupně přidávalo více účastníků silničního provozu, z čehož máme velikou radost. To je esencí našeho projektu. Pomáhat si a nebýt k sobě lhostejní,” komentuje Jan Marek, ředitel projektu Gentleman silnic.

„Oba muži se zachovali jednoznačně pohotově, což je v ohrožení života rozhodující. A zde o život šlo, proto bychom panu Kodýmovi a Součkovi rádi touto cestou poděkovali,“ uvádí Roman Trhlík, vedoucí dálničního oddělení Borek Policie ČR.

Ocenění z rukou zástupců Generali České pojišťovny a Policie ČR převzali Jan Souček a Jan Kodým dne 5. prosince 2024 v Táboře. Jedná se tak již o 231 a 232. držitele titulu Gentleman silnic.

Aplikace Moje Generali přidává inovace: průvodce při nehodě a vyplnění nehodového formuláře digitálně

Generali Česká pojišťovna jako první v Česku umožňuje vyplnit nehodový formulář plně v prostředí mobilní aplikace. Nový modul v aplikaci představuje komplexní řešení, na jehož začátku stojí průvodce a užitečný rádce při nehodě, na konci pak digitálně vyplněný a podepsaný nehodový formulář. Digitální vyplnění nehodového formuláře je vytvořeno intuitivně a automaticky využívá relevantní data z pojistné smlouvy povinného ručení, čímž celý proces ještě zrychluje.

Generali Česká pojišťovna se stala první tuzemskou pojišťovnou, která přináší možnost vyplnit nehodový formulář nikoliv papírově, ale plně digitálně. A to v rámci speciálního modulu v klientské mobilní aplikaci Moje Generali, jenž dostal pojmenování „Průvodce při autonehodě“.

Usnadnění situace

Přístup k novince se v rámci aplikace odehrává v modulu Škody, kde klienti běžně hlásí nebo sledují pojistné události.

Nově jim v nabídce přibyl Průvodce při autonehodě, který krok za krokem navádí uživatele, jak postupovat v případě, že se stanou účastníky dopravní nehody. „Průvodce je koncipovaný tak, že dokáže reagovat jak na menší karamboly, kde není nutná přítomnost policie, tak na vážné a svým rozsahem větší nehody. Vše jsem navrhli tak, abychom motoristům v situaci mnohdy plné stresu a povinností pomohli a usnadnili jim ji,“ vysvětluje Štěpán Veselský, senior manažer digitálních řešení v Generali České pojišťovně.

Průvodce tak na začátku procesu umožní uživateli vyplnit pouze záznam o nehodě, nebo ho provede složitější situací.

Součástí postupu jsou praktické informace například o zabezpečení místa nehody vč. umístění výstražného trojúhelníku nebo upozornění na to, co za informace sdělit při volání na linku 155, jestliže došlo ke zranění apod.

Průvodce aplikace umožňuje prozkoumat i v tzv. zkušebním režimu.

Náhrada papíru

Vyplnění záznamu o nehodě zcela eliminuje nutnost papírového řešení. Probíhá v rámci pěti jednotlivých kroků přímo v aplikaci. Během nich motorista vyplní údaje o situaci, místu nehody, zúčastněných vozidlech a digitálně formulář podepíše. „Klientů a klientek se v jednotlivých krocích ptáme jen na to skutečně důležité, co je z pohledu úspěšné likvidace pojistné události klíčové. Klientská data se přitom do formuláře propíší automaticky, i tím šetří uživatelům čas. I proto vyplnění formuláře přes mobilní aplikaci proti papírovému řešení považujeme za jednodušší,“ doplňuje Štěpán Veselský. V praxi se navíc velmi často ukazuje, že ne vždy je v danou chvíli nehodový formulář v papírové podobě k dispozici. Chytrý mobilní telefon je dnes ale v kapse téměř každého motoristy

Aplikace přináší v průběhu vyplňování údajů o nehodě celou řadu zjednodušení. Příkladem může fakt, že odpadá nutnost do formuláře cokoliv ručně zakreslovat. Což se dosud týkalo především nákresů od motoristů, kteří mnohdy nebyli schopni adekvátně situaci zachytit. V aplikaci vybírají z přednastavených možností a mohou vše rovnou doplnit fotografiemi z místa. Aplikace také dotahuje hodnoty o místě nehody na základě GPS dat.

Digitálně i podepsané

U nehodového formuláře jsou klíčové podpisy všech zúčastněných stran – tedy jak viníka, tak poškozeného. V momentě, kdy se dokáží na vině shodnout, dokument podepisují.

V případě elektronického vyplnění formuláře je i tato skutečnost vyřešena. „Podpis elektronického dokumentu umožňujeme prostřednictvím mobilního telefonu a zaslané SMS zprávy. Všem účastníkům nehody jsou do e-mailu zaslány odkazy na elektronicky vyplněný dokument. Oba jeho správnost potvrdí pomocí ověřovacího kódu. A je hotovo,“ popisuje způsob Štěpán Veselský senior manažer digitálních řešení z Generali České pojišťovny.

Zásadní skutečností je pak fakt, že všechny pojišťovny, které v České republice poskytují tzv. povinné ručení, digitálně vyplněný a podepsaný nehodový formulář v elektronické podobě plně akceptují.

Funkcionality pro motoristy

Aplikace a klientská zóna Moje Generali nabízí motoristům celou řadu užitečných funkcí, které mohou využít jak v souvislosti s pojistnými smlouvami, tak pojistnými událostmi ale i asistenčními službami:

- v aplikaci je k dispozici tzv. zelená karta, kterou motorista může v případě potřeby zobrazit i v offline režimu (bez přístupu k mobilnímu internetu),

- v rámci aplikace lze rovněž objednat asistenční zásah bez nutnosti volat na asistenční linku. Na mapových podkladech pak může klientka či klient sledovat příjezd asistenčního vozidla v reálném čase,

- samozřejmostí je přehled pojistných smluv a všech detailů s nimi spojených,

- přes aplikaci lze také nahlásit pojistnou událost, sledovat průběh jejího vyřizování a kontaktovat lze přímo také likvidátora.

SRNA index: Počet srážek se zvěří i škody za ně rostou, nejvíce bouraček se přihodí za šera a v noci

Generali Česká pojišťovna spolu s Centrem dopravního výzkumu, v. v. i (CDV), přináší 11. vydání SRNA indexu, který vždy na podzim (a na jaře) informuje o výši škod i přehledu nejrizikovějších míst ve vztahu ke střetům vozidel se zvěří v Česku. SRNA index pracuje s počtem nehod zanesených v policejních statistikách dále doplněných o sofistikovaný odhad z dat Jednotného systému dopravních informací (JSDI), výši škod na majetku, zdraví i životech. Dává je do souvislosti s rozsahem silniční sítě v krajích a okresech. Data jsou tak mezi sebou porovnatelná. Od letošního dubna do září (včetně) došlo podle policejních dat a matematického modelu CDV na českých silnicích k přibližně 10 tisícům srážkám se zvěří. Nehody za sebou zanechaly škody převyšující 442 milionů korun.

Uplynulé pololetí, během kterého sleduje SRNA index počty střetů vozidel se zvěří a odhadovanou výši škod po těchto nehodách, přináší jednoznačné závěry: počty srážek se zvěří rostou zhruba 5procentním tempem. Škody, které za sebou zanechávají napříč republikou, překonávají 400 milionů korun.

SRNA index přitom po letošní úpravě metodiky, kdy jsou do jeho výpočtů zařazeny i kvalifikované odhady vycházející z dat JSDI, představuje nejreálnější obrázek o střetech vozidel se zvěří v Česku.

Data za uplynulé pololetí (období duben – září) vykazují proti předchozímu období (říjen 2023 – březen 2024) další nárůst v obou sledovaných hodnotách. Počet sražené zvěře přesáhl za uplynulých šest měsíců deset tisíc!

Počet střetů se zvěří neklesá. Klesá počet záznamů v policejní databázi. „Vzhledem k tomu, že střety se zvěří představují přibližně 50 % (někde i více, až 60 %) všech dopravních nehod, které se stanou mimo obce, tak je přirozené, že pro Policii ČR je někdy výhodnější tyto události neevidovat v evidenci dopravních nehod, ale pouze prostřednictvím euroformuláře o dopravní nehodě. Neděje se tak centrálně, ale po jednotlivých okresech,“ vysvětluje praxi Michal Bíl, odborník na střety se zvěří z Centra dopravního výzkumu.

SRÁŽKÁM PŘEJÍ ŠERO A TMA

V uplynulých dnech bylo v médiích zcela mylně interpretováno, že k většině srážek dochází během dne. Jde o vyloženou nepravdu, za denního světla se totiž odehraje necelá třetina nehod. „Z policejní databáze jasně vyplývá, že 57 % nehod se zvěří se stane v noci. Za svítání a soumraku jde o dalších 13, 4 %,“ potvrzuje Michal Bíl. Důležitou roli hraje i sezónní změna času! Motoristé přitom právě za těchto kritických okolností, kdy je zhoršená viditelnost, mají největší pravděpodobnost, že srazí srnčí zvěř (80 % případů), u divokého prasete jde o hodnoty kolem 10 %.

POŠKOZENÝCH VOZIDEL NEUBÝVÁ

Stále velmi vysoký počet nehod, u nichž figuruje zvěř, se projevuje i ve statistikách Generali České pojišťovny. Pokračuje tempo, kdy denně řeší likvidátoři zhruba dvě desítky těchto typů nehod.

„Za prvních devět měsíců letošního roku nám motoristé nahlásili zatím 5617 pojistných událostí v předpokládané výši 273 milionů korun. Zatímco meziročně jde u počtu škod o číslo nepatrně nižší, vyplacená částka o tři miliony narostla,“ komentuje data Patrik Nauš, senior manažer likvidace pojistných událostí motorových vozidel z Generali České pojišťovny.

Průměrná škoda přitom osciluje kolem hodnoty 50 tisíc korun. Motoristé ji většinou řeší z havarijního pojištění nebo z připojištění střetu se zvěří (v rámci povinného ručení). Nejvíce nehod se letos odehrálo „tradičně“ v květnu a červnu.

Náklady na pojistné události – tedy opravy vozidel – stále průběžně rostou s tím, jak do cenových kalkulací vstupuje nejen meziroční nárůst ceny práce v autoservisech, ale především pak zvyšující se ceny materiálu a náhradních dílů.

TŘI KRAJE ZAZNAMENALY PŘES TISÍC SRÁŽEK

Uplynulé jarní a letní období potvrdilo, že riziko střetu se zvěří se pro řidiče nijak nesnižuje. Z tohoto pohledu musí být opatrní zejména motoristé pohybující se po Středočeském kraji, kde policie zaznamenala 1910 nehod za téměř 94 milionů korun. Bezesporu na to má vliv i skutečnost, že tento kraj má ze všech v Česku nejdelší silniční síť čítající bezmála 10 tisíc kilometrů.

Tisícovku nehod se zvěří v překročili ještě v Jihočeském kraji (1258 nehod za 54 mil. Kč) a na Vysočině (1040 nehod za 44 mil. Kč). Jen mírně zaostal Ústecký kraj (985 nehod za 42 mil. Kč), kde mají s přemnoženou zvěří dlouhodobé problémy.

NEJRIZIKOVĚJŠÍ OKRESY

Při pohledu na okresy – nejnižší sledované jednotky u SRNA indexu, se objevují tři, které jsou v rámci Česka z pohledu počtu sražené zvěře vůbec nejhorší.

Za uplynulé sledované období si prvenství nadále drží okres Benešov – konkrétně šlo o 361 srážek, při nichž vznikla škoda přesahující 17 milionů korun. Řidiči projíždějící po zdejších 1209 kilometrech silnic by se měli mít zásadně na pozoru.

Pomyslná druhá příčka patří opět okresu České Budějovice, kde SRNA index uvádí 291 srážek se zvěří. Odhadovaná škoda zde mírně překročila 12 milionů korun. I zde přitom délka silnic přesahuje tisícovku, konkrétně jde o 1103 kilometrů.

Na třetím místě se nově umístil okres Mladá Boleslav, kde se na jeho 917 kilometrech událo za sledované období 270 srážek se zvěří. Škoda zde přesáhla rovněž 12 milionů korun.

Z pohledu SRNA indexu, který se zaměřuje na očekávanou škodu na 1 km silniční sítě, patří mezi nejhorší okres Zlín, kde na 1 km silnic připadá škoda ve výši 17 383 Kč. To je mezi všemi okresy suverénně nejvyšší číslo. Na druhé příčce figuruje okres Most v severních Čechách. Zde na 1 km silnic vychází škoda na 16 408 Kč. Třetí příčku zaujímá okres Přerov, kde škoda na 1 km tamější sítě silnic dosahuje 14 774 Kč.

Muž zachránil řidiče Tatry, který zkolaboval po bodnutí hmyzem. Převzal si ocenění Gentleman silnic

V obci Šumná na Znojemsku došlo k nečekané havárii nákladního auta Tatra, které bylo plně naloženo pískem. Řidič ztratil kontrolu nad vozidlem poté, co ho bodl hmyz a způsobil mu anafylaktický šok. Vozidlo následně začalo nekontrolovaně kličkovat, vjíždělo do protisměru, poráželo dopravní značky, lampu a několikrát najelo na trávník mimo silnici. Naštěstí si incidentu všiml Petr Kuchař (38), voják z povolání, který za nákladním autem jel se svou rodinou. Neváhal, pokusil se rozjetý vůz zastavit, a především poskytl řidiči první pomoc. Za svůj hrdinský čin obdržel ocenění Gentleman silnic.

Petr Kuchař se v sobotu 10. srpna vydal s rodinou na návštěvu příbuzných. Jejich cesta se ničím nelišila až do chvíle, kdy před nimi začalo nebezpečně manévrovat nákladní auto. Celý incident přitom zachytila bezpečnostní kamera umístěná na předním skle jejich vozu. Pan Petr si zpočátku myslel, že se řidič na okamžik přestal věnovat řízení. „Měl jsem za to, že se třeba podíval do telefonu nebo ladil rádio. Když ale Tatra vjela úplně do protisměru, bylo mi jasné, že je něco špatně. Tipoval jsem buď technickou závadu, nebo zdravotní problém řidiče,“ vzpomíná na nevšední zkušenost.

Jak se později ukázalo, řidiče bodl hmyz, což u něj vyvolalo anafylaktický šok, a následkem toho upadl do bezvědomí. Vůz několik set metrů nekontrolovaně pokračoval v jízdě. Když najednou Tatra konečně začala zpomalovat, pan Petr vyběhl z auta a pokusil se nikým neovládaný pětadvacetitunový kolos dostihnout a zcela zastavit. Tušil, že náklaďák nejspíš vrazí do plotu blízkého domu. „Snažil jsem se dostat k řidiči přes dveře spolujezdce, ale byly zamčené. Následně Tatra narazila do plotu a zasekla se až o bazén. Musel jsem ji proto oběhnout a zabrzdit. Snažil jsem se na řidiče mluvit, ale kromě jemného kývání hlavou nereagoval,“ přibližuje. „Nikdy předtím jsem takovou situaci nezažil. Honilo se mi hlavou, co se mu asi mohlo stát.” Události si kvůli hlasitému nárazu všimla místní obyvatelka, která okamžitě zavolala záchrannou službu. Následně podle pokynů operátorky tísňové linky společně zkontrolovali, zda řidič dýchá. „Narovnal jsem ho, aby se mu dobře dýchalo. Krátce poté přijeli dobrovolní hasiči, se kterými jsme muže společně vyprostili z vozu.” V tu chvíli na místo dorazili i záchranáři a řidiče si převzali do péče.

„Pan Kuchař si za rychlý zásah zaslouží upřímné poděkování,” uvedl policejní ředitel Krajského ředitelství Jihomoravského kraje Leoš Tržil. „Těžký nákladní vůz představoval značné riziko nejen pro ostatní účastníky silničního provozu, ale i obyvatele blízkých domů. Podobné situace mohou mít vážné následky, ale díky jeho včasnému jednání se podařilo předejít větším škodám.”

„Když Tatra kličkovala po silnici, obcí projela minimálně další dvě auta, jejichž řidiči na situaci nijak nereagovali. O to více chci ocenit pohotové jednání Petra Kuchaře, kterému nebylo lhostejné okolní dění. Věřím, že tato událost inspiruje další řidiče ke vzájemné pomoci v podobných situacích,“ dodává Jan Marek, ředitel projektu Gentleman silnic.

Ocenění z rukou zástupců Generali České pojišťovny a Policie ČR převzal Petr Kuchař dne 14. října 2024 v Brně. Jedná se tak již o 230. držitele titulu Gentleman silnic.

Povodňový týden Generali České: rychlý nárůst pojistných událostí a desítky milionů korun vyplacených za první škody

Během uplynulého týdne bylo prozatím zaregistrováno 14 778 pojistných událostí v předpokládaném objemu převyšujícím 1 miliardu korun. V pěti zásadně postižených obcích stojí mobilní stany pojišťovny, v nichž její pracovníci registrují škody a poskytují poradenství. Suverénně nejvíce škod má na svědomí záplava, extrémní deště a také vichřice.

Uplynul týden, během kterého se objevily a postupně dramaticky rostly škody způsobené extrémními lijáky a vzedmutými vodními toky. Generali Česká pojišťovna od pondělí funguje v kalamitním režimu a bleskově zavedla několik desítek opatření, které výrazně zrychlují reakci na katastrofální projevy velké vody napříč službami a procesy. Díky tomu bylo dosud vyplaceno po uzavření škod na účty klientů již 57 milionů korun. „Naší reálnou ambicí je vyřešit co nejvíce škod na první dobrou tak, abychom výplatu záloh směřovali především k masivním poškozením, kde je zřejmé, že návrat do původní stavu bude vyžadovat enormní úsilí – nejen finanční, ale i časové. Záloha na pojistné plnění v takových případech může dosáhnout až poloviny výše skutečné škody,“ vysvětluje Jozef Hrdý, ředitel útvaru likvidace pojistných událostí Generali České pojišťovny.

Přehled situace

Následky tzv. velké vody dosud přinesly klientkám a klientům Generali České pojišťovny 14 778 pojistných událostí, u nichž předpokládaná výše pojistného plnění převyšuje 1, 2 miliardy korun! Nástup hlášených škod byl během prvního týdne skutečně dramatický, a to tak, že jich pracovníci pojišťovny v průměru registrovali kolem tří tisíc denně. Vrchol hlášení škod se pak očekává v následujícím týdnu s tím, jak voda na většině míst opadne.

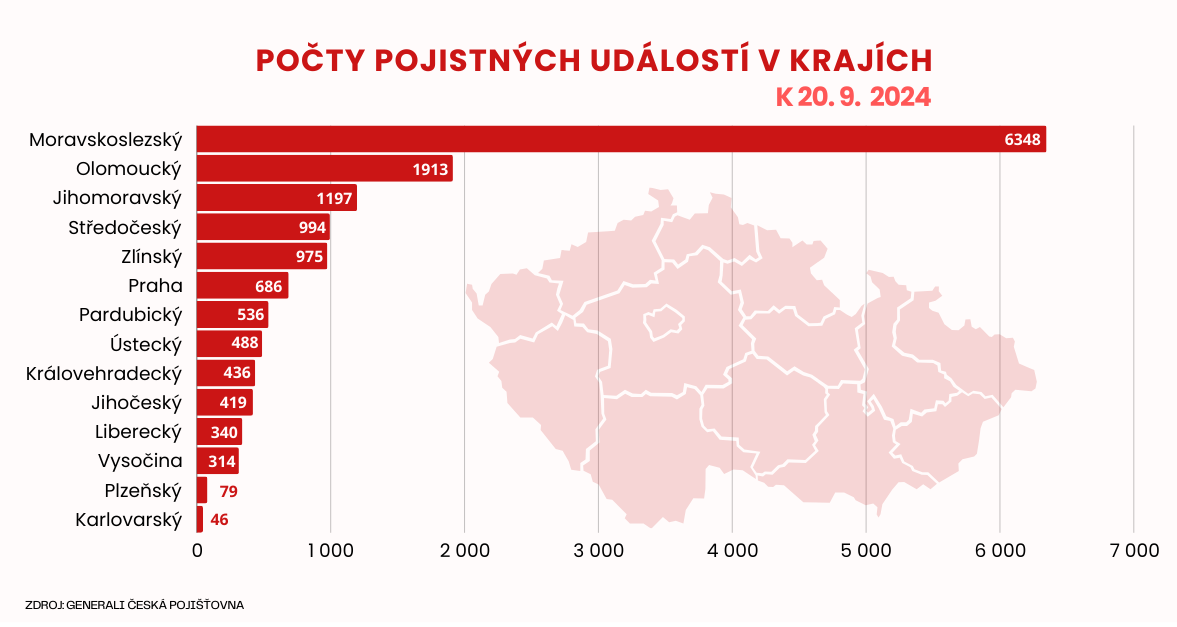

Nejvíce postižený je Moravskoslezský kraj, v němž se dosud registrovalo 6348 pojistných událostí. Následují s 1913 škodami Olomoucký a s 1197 případy Jihomoravský kraj.

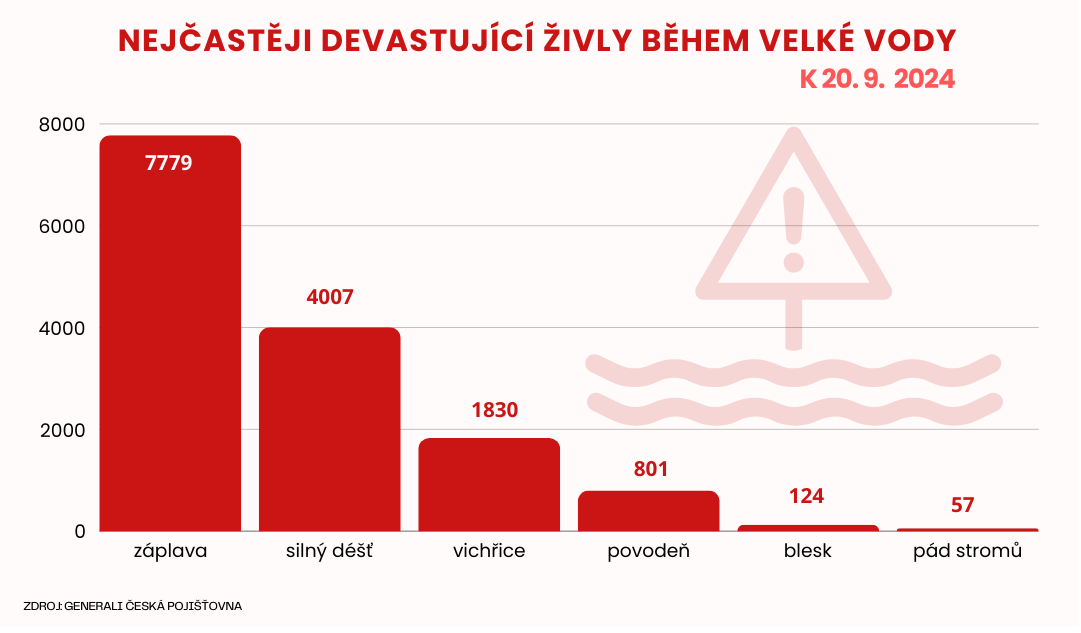

Ačkoliv je aktuální kalamitní situace spojena s všeobecně používaným výrazem „povodeň“, fakticky z pohledu pojišťovny nejvíce škod způsobila záplava, a to v 7779 případech. Mezi dalšími nejčastějšími živly se objevují následky po prudkých deštích, ale také vichřici.

Největší počet škod je hlášeno z titulu majetkového pojištění (13 769 škod za 689 milionů Kč), v evidenci jsou také škody podnikatelů, podniků a municipalit (735 škod za 484 milionů Kč), zemědělců (40) a velká voda se podepsala i na 244 nahlášených vozidlech.

Generali Česká pojišťovna přitom odhaduje, že celkový počet škod z velké vody se bude pohybovat mezi 30 a 50 tisíci. Číslo bude postupně zpřesňováno.

Po telefonu a zejména on-line

Během prvního týdne byl zpočátku zájem klientek a klientů o hlášení pojistných událostí po telefonu. A to v takové míře, že klientské centrum pojišťovny denně vyřídilo v průměru 1200 hovorů. Na obsluze linky se podílela ve špičkách téměř stovka pracovníků. Vzhledem k tomu, že počet hovorů nyní významně neklesá, bude probíhat registrace škod i přes víkend v prodlouženém čase od 9 do 19 hodin.

O většině škod se likvidátoři pojišťovny dozvídají díky on-line formuláři na webu Generali České pojišťovny, a to až v 70 % případů. „Tento způsob klientům doporučujeme. Jde totiž o nejjednodušší a především nejrychlejší způsob nahlášení pojistné události. Díky němu mohou klienti významně urychlit proces jejího řešení,“ vysvětluje Jozef Hrdý.

I nadále zůstávají dalšími možnosti registrace škod mobilní aplikace Moje Generali, případně kterékoliv obchodní místo a pobočka Generali České pojišťovny. Variantou je stále také zaslání podkladů poštou.

Mobilní stany s pomocí

Už v úterý se na čtveřici lokalit objevily první mobilní informační místa, která byly tou nejrychlejší reakcí, kterou situace v postižených městech umožnila. Specialisté Generali České pojišťovny v nich poskytují potřebný servis spojený s nahlašováním pojistných událostí.

Stany se nachází v lokalitách na Olomoucku (Bělá pod Pradědem) a v Moravskoslezském kraji (Ostrava-Přívoz, Kravaře, město Albrechtice, Zátor).

Stany s pomocí se přitom budou přesouvat podle momentální potřeby. „Jsme v kontaktu se zástupci měst a obcí, kteří nám vycházejí vstříc a v této složité situaci dávají obyvatelům na vědomí, že jsme připraveni na místě pomoci,“ popisuje Zbyněk Dostál, regionální ředitel z Generali České pojišťovny pro Olomoucko, který část aktivit spojených s mobilními stany koordinuje.

„Lidé naši přítomnost na viditelných a dobře dostupných místech - nejčastěji přímo u radnic - kvitují. Díky tomu jsem na nich s klienty registrovali stovky pojistných událostí,“ popisuje.

Generali Česká pojišťovna má v řadě postižených míst navíc vlastní pobočky, které byly živlem zasáhnuty. Příkladem je Krnov, kde byl ale provizorní provoz již obnoven a lidé místo využívají pro hlášení škod.

Generali Česká pojišťovna postavila mobilní informační místa přímo ve vybraných postižených městech

Informační stany jsou od dnešního dne k dispozici v Jeseníku, Litovli, Hanušovicích či Mikulovicích. Další takto specializovaná místa budou přibývat tak, jakmile to popovodňová situace dovolí. Lidé mohou využít díky nejširší síti také pobočky a obchodní místa Generali České pojišťovny přímo v postižených lokalitách či jejich bezprostřední blízkosti.

Okamžitou reakcí na aktuální povodňovou situaci v Česku je výstavba mobilních informačních míst ve vybraných lokalitách, kde povodeň zatím napáchala ty největší škody. V nich budou specialisté Generali České pojišťovny poskytovat potřebný servis spojený s nahlašováním pojistných událostí. První desítky pojistných události již byly na těchto provizorních místech zaregistrovány.

„Historické zkušenosti s podobně rozsáhlými živelnými událostmi, kde jsme vždy dokázali obstát, hovoří jasně – je třeba se dostat co nejblíže lidem, a tedy i našim klientům. Proto jsme v nejbližším možném termínu vystavěli mobilní kontaktní místa, v nichž budeme v následujících dnech poskytovat poradenství a současně klientkám a klientům reálně pomůžeme s registrací pojistných událostí. Při řešení škod jsme aktivní a v takto složitých podmínkách jdeme klientům co nejvíce vstříc,“ komentuje situace Roman Juráš, generální ředitel a předseda představenstva Generali České pojišťovny.

Největší domácí pojišťovna tak reálně naplňuje svoji strategii být pro klienty spolehlivým celoživotním partnerem.

Aktuálně zejména Morava

Nejvíce pojistných událostí aktuálně hlásí klienti zejména z Moravskoslezského a Olomouckého kraje – aktuálně jejich počet k dnešnímu poledni přesáhl 3500 škod a číslo dále každou hodinou roste.

Proto první stánky stojí od dnešního dne v těchto lokalitách:

Mikulovice

lokalita: před obecním úřadem

provozní doba: denně 8-19 h

služby: hlášení a registrace pojistných událostí, poradenství

Jeseník

lokalita: Masarykovo náměstí

provozní doba: denně 8-19 h

služby: hlášení a registrace pojistných událostí, poradenství

Litovel

lokalita: Kostelní 776/2

provozní doba: denně 8-19 h

služby: hlášení a registrace pojistných událostí, poradenství

Hanušovice

lokalita: u městského úřadu, Hlavní 92

provozní doba: denně 8-19 h

služby: hlášení a registrace pojistných událostí, poradenství

Kravaře

zprovoznění: od středy 18/9

lokalita: u městského úřadu Tyršova 3334/5

provozní doba: denně 9-17 h

služby: hlášení a registrace pojistných událostí, poradenství

Stánky budou k dispozici veřejnosti k dispozici během celého dne, jejich provozní doba se bude upravovat podle aktuální situace. „Jsme v kontaktu se zástupci daných měst a obcí a snažíme se využít možných synergií na místě tak, aby vše i ve velmi obtížných podmínkách probíhalo hladce a lidé o naší přítomnosti věděli. Využít chceme jak místní rozhlas, tak také sociální sítě. Na některých místech stále není k dispozici internet pro datové přenosy, obtížná je i dostupnost elektřiny. Všechny tyto situace řešíme operativně a škody jsme schopni registrovat i v tzv. offline režimu,“ vysvětluje Jana Hajdu, ředitelka komunikace Generali České pojišťovny.

Nejširší pobočková síť v Česku

Generali Česká pojišťovna disponuje mezi pojišťovnami nejširší síti poboček a obchodních míst napříč Českou republikou. Klientky a klienti tak mají možnost se s nahlášením škod či radami obrátit na jejich pracovníky i v místech, které jsou povodněmi postiženy.

„Obchodní místa a pobočky v obcích a městech, kde se povodně prohnaly, zprovozňujeme a jsme připraveni je otevřít i v nouzovém režimu tak, abychom umožnili klientkám a klientům využít jejich servisu a poradenství,“ vysvětluje Tomáš Marek, ředitel interní distribuční sítě Generali České pojišťovny.

Před návštěvou pobočky je v tuto chvíli vhodné kontaktovat její pracovníky.

Přehledná mapa s možností vyhledávání (s ukázkou kontaktu např. v Litovli) je ZDE.

Nejrychlejším a nejsnazším způsobem zůstává hlášení přes online formulář na specializovaném webu Generali České pojišťovny. Dostupný je non-stop.

Škody je možné hlásit rovněž telefonicky na Klientské lince 241 114 114 nebo pomocí mobilní aplikace Moje Generali.

Do České republiky přicházejí intenzivní srážky. Generali Česká pojišťovna radí, jak předcházet škodám na majetku

V následujících dnech zasáhnou Českou republiku silné srážky, které mohou zkomplikovat život mnohým lidem. Podle aktuálně dostupných informací z Českého hydrometeorologického ústavu (ČHMÚ) vydali meteorologové výstrahu 1., 2. i 3. stupně před extrémním deštěm. Nejsilnější srážky se očekávají během soboty 14. září. Výstraha na extrémní srážky platí pro celé území České republiky.

Generali Česká pojišťovna proto doporučuje všem svým klientům, aby nepodceňovali varování a včas reagovali na blížící se nepříznivé počasí. Tímto způsobem mohou předejít potencionálním škodám. „V případě, že bydlíte v záplavové oblasti, doporučujeme umístit okolo dveří pytel s pískem. Tento jednoduchý krok může výrazně pomoci při silných deštích. Nezapomeňte taktéž na své cennosti a elektroniku, které máte v zahradních domkách, suterénu nebo ve sklepě. Vše přestěhujte do horních pater, kam se voda nedostane. Pokud vám, i přes veškerá opatření vznikne škoda, nejjednodušším způsobem, jak nahlásit pojistnou událost, je přes náš vylepšený online formulář, který najdete na webu Generali České pojišťovny,“ radí Jozef Hrdý, ředitel likvidace Generali České pojišťovny.

Klienti by si měli z bezpečnostních důvodů důkladně zkontrolovat přívod plynu, pitné vody a elektřiny. Pokud již vysoká hladina vody ohrožuje majetek, vodní čerpadlo může být neocenitelným pomocníkem, který se dostane všude, kde je to potřebné.

JAK POSTUPOVAT PO ŽIVELNÍCH ŠKODÁCH KROK PO KROKU

1. Oznamte pojišťovně událost

- Při nahlášení škody stačí uvést jméno a příjmení, e-mail a rodné číslo. Není nutné znát číslo pojistné smlouvy.

- Podrobně popište informace o tom, kdy, kde a jak došlo ke škodě a přibližný odhad výše vzniklé škody.

- Škodu doporučujeme nahlásit prostřednictvím našeho webu, je to nejrychlejší. Doporučit rovněž můžeme nahlášení škody přes mobilní aplikaci Moje Generali.

- Další možností hlášení škody je ve všední dny od 8 do 19 hodin telefonicky na čísle 241 114 114 (o tomto víkendu v prodlouženém provozu od 9 do 19 hodin) nebo na jakékoli pobočce či poradenském místě Generali České pojišťovny.

- Dokumenty ke škodě lze přiložit ideálně on-line přes webové stránky, mobilní aplikaci Moje Generali nebo přes aplikaci Moje škody. Na tu obdrží klient odkaz přímo od likvidátora až po nahlášení pojistné události.

Případně lze zaslat dokumenty na adresu Generali Česká pojišťovna a.s., P.O.BOX 305, 659 05 Brno či odevzdat na kterémkoliv poradenském místě a pobočce.

Menší škody je možné kompletně vyřešit bez návštěvy pracovníka pojišťovny už při prvním zavolání na klientskou linku.

2. Proveďte fotodokumentaci

- Nafoťte všechny poškozené věci ještě před příchodem mobilního technika, až poté odstraňujte následky škody.

- Čím více záběrů bude nasnímáno, tím lépe.

- Udělejte také celkový snímek vzniklé škody.

- Je zapotřebí pořídit fotografie co nejostřejší.

3. Minimalizujte škody

- Pokud můžete, zabezpečte poškozenou věc tak, aby nedošlo k dalším škodám nebo rozšířování té již vzniklé.

4. Připravte si podklady

- Seznam zničených a poškozených věcí s uvedením jejich ceny.

- Pořizovací nebo jiné doklady k těmto věcem – např. fakturu, účtenku či jiný pořizovací doklad.

- Fotodokumentaci vzniklé škody.

5. Kdy začít s opravou škody

- Musíte mít nejprve zdokumentovaný rozsah všech škod.

- Pokud máte provedenou fotodokumentaci, můžete začít s odstraňováním škod.

- Je-li to možné a hygienické nebo jiné podmínky to dovolí, uschovejte si poškozené věci pro případnou prohlídku pracovníkem pojišťovny.

První školní den stráví rodiče se svými dětmi: Generali Česká jim poskytuje žádaný benefit

Generali Česká pojišťovna nabízí svým zaměstnancům s dětmi možnost vzít si den placeného volna navíc k příležitosti prvního školního dne. Loni tento benefit využily téměř dvě stovky zaměstnanců a zaměstnankyň v Česku i na Slovensku. Kromě toho poskytuje Generali Česká rodičům další výhody, které jim pomáhají lépe skloubit pracovní a rodinný život.

V životě dítěte i rodiče není mnoho důležitějších okamžiků než první školní den. „Pro oba je přelomový a může být do jisté míry i stresový. Dítě přichází plné očekávání do nového, neznámého prostředí, na které se připravovalo poslední rok mateřské školy. A rodič zase vnímá velký skok ve vývoji dítěte – z malého a na rodiči zcela závislého tvora se teď začne vyvíjet samostatná osobnost,“ popisuje psycholožka Kristina Křivková. Na vztah rodiče a dítěte má tento přechod velký dopad. Proto je vhodné, aby ho zažili společně – tedy aby rodič první školní den zažil se svým dítětem a sdílel s ním všechny nové vjemy a pocity.

V Generali České pojišťovně si to uvědomují, a proto všem rodičům, kteří mají doma prvňáčky, nabízí možnost vzít si v první školní den placené volno. „Volno k prvnímu školnímu dni nabízíme v Generali České již čtvrtým rokem. Jde o velmi oblíbenou záležitost, například loni volna využilo celkem 190 zaměstnanců v Česku i na Slovensku,“ uvádí HR ředitelka Generali České pojišťovny Katarína Andrašovská.

Jednou ze zaměstnankyň, která využila možnosti vzít si den volna navíc pro doprovod dítěte do první třídy, je Barbora Řehořová. „Volno jsem si takto vzala již dvakrát, jednou pro doprovod dcery a jednou pro syna. Velmi to oceňuji – mohla jsem si s dětmi užít sváteční den a nemusela jsem čerpat klasickou dovolenou,“ říká.

Jak zvládnout první školní den?